0人回應 |

860人瀏覽 |

0人收藏 |

0人追蹤

跟著法人這麼做,每年除息行情這樣賺

經濟日報 記者仝澤蓉/台北報導

專家表示,每年7月台股出現的除權息行情,今年也還是會有,但會延後到8月才出現。

專家表示,每年7月台股出現的除權息行情,今年也還是會有,但會延後到8月才出現。 路透

每年6月是股東會旺季,緊接而來的是7月除權息登場,但是今年國內爆發較為嚴重的新冠肺炎疫情,全台啟動三級警戒,股東會被迫延後召開 ,市場預估,規模約1.24兆元的股息紅包至少會晚一個月,才進投資人口袋,但是投資人更關切的是今年的除權息行情是否還能期待?

分析師表示 ,不妨跟著法人的腳步這樣操作。

國泰證期顧問處經理蔡明翰指出,儘管股東會延後召開,但是上市櫃公司賺的錢,理論上都要發給大家,如果6月28日無法解除三級警戒,股東會無法實體召開,後續是否線上召開,值得關注。不過,可以預期的是,股利一定會發放,只是每年7月台股出現的除權息行情,今年也還是會有,但會延後到8月才出現。

然而,今年多了疫情干擾,投資策略上有什麼改變?

今年除權息行情預估慢一點

元大龍頭基金研究團隊表示,雖然台灣近期受到疫情影響,國人改變原有的生活消費習慣,原有的商業模式也因此扭轉,尤其是旅遊與百貨產業等更是顯著,但台灣以出口導向為主,目前企業生產及製造未受影響,出口表現依舊亮眼,帶動第1季GDP年增率高達8.92%,只要企業獲利模式未受影響,台灣企業今年表現仍有可期。

觀察歷史經驗,2003年SARS期間,台灣股市、房市都大跌,台灣加權指數於2003年4月跌至4139.5點,房價也在短短兩季時間下跌逾10%,但隨著疫情獲得控制,股價與房價都出現V型反彈,加權指數於2004年回漲至疫情爆發前的高點,房價亦重返多頭,開始向上攀升。

元大龍頭基金研究團隊建議,投資人在選股策略上,應優先選擇優質產業龍頭,其擁有抗跌領漲特質,儘管可能隨大盤震盪而有波動,但修復力十足。

蔡明翰表示,每年除權息行情台股表現都滿好的,近10年來7月上漲機率達九成,平均漲幅超過2%,幾乎是全年度指數表現最好的時刻;只是,許多人看指數表現的時候,並沒有還原權值,只看到7月指數蒸發3、400點,到了月底幾乎全部都回補,就會以為過去10年7月的表現幾乎都是平的。

但是如果還原權值會發現,7月平均漲幅超過2%,所以每年除權息行情其實是滿可觀的。

蔡明翰透露,法人非常重視每年7月的除權息行情,因為可以讓自己投資業績表現亮眼,因此通常這時候都會加大投資力道。所以,除權息行情和高殖利率個股後續都還是值得關注,只是今年的時間點會稍微延後。

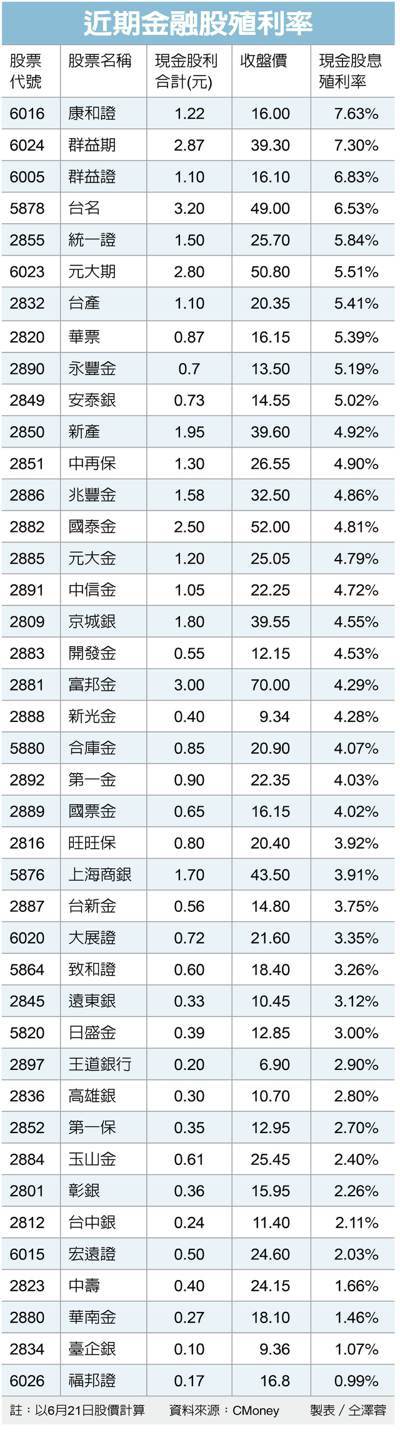

時序進入6月下,往年的7月除權息行情這次會延後,也就是說投資人今年有更充裕的時間可以布局,尤其是高殖利率個股下檔風險相對較低,進可攻退可守,值得偏多操作。

專家:投資戒急躁

但是蔡明翰提醒,雖然這時候布局高殖利率個股或是除權息個股沒有太大疑慮,但投資上不要過度急躁,大漲時千萬不要追,以避免殖利率都被漲幅漲完了,風險反而相對偏高。

在不盲目追求高殖利率之下,分析師建議,當在尋找高殖利率個股時,最起碼要往前推回二至三年,都是穩定高殖利率,例如很穩健配息的金融類股,會比較適合;否則有些殖利率10%,看似很高,但可能是賣廠或賣股的一次性獲利,導致高現金配息,但這類股票並不是穩定獲利的個股,法人通常並不認同,就不具備進可攻退可守的特性,相對的也不太容易填權息,這種個股就不適合長線投資人投資。